CATEGORY

4月29日の介入観測、その後のドル円水準

2024年4月30日

市場調査室 室長 チーフアナリスト

溝上孝

本邦が大型連休中の4月29日に日銀による市場介入が2022年10月以来1年半ぶりに行われた模様だ。財務省の神田財務官は介入実施の有無について問われ「ノーコメント」と回答しており、その真偽が明らかになるのは5月31日に財務省から公表される「外国為替平衡操作の実施状況」において介入実績の詳細が明らかになるのを待ってからとなる。

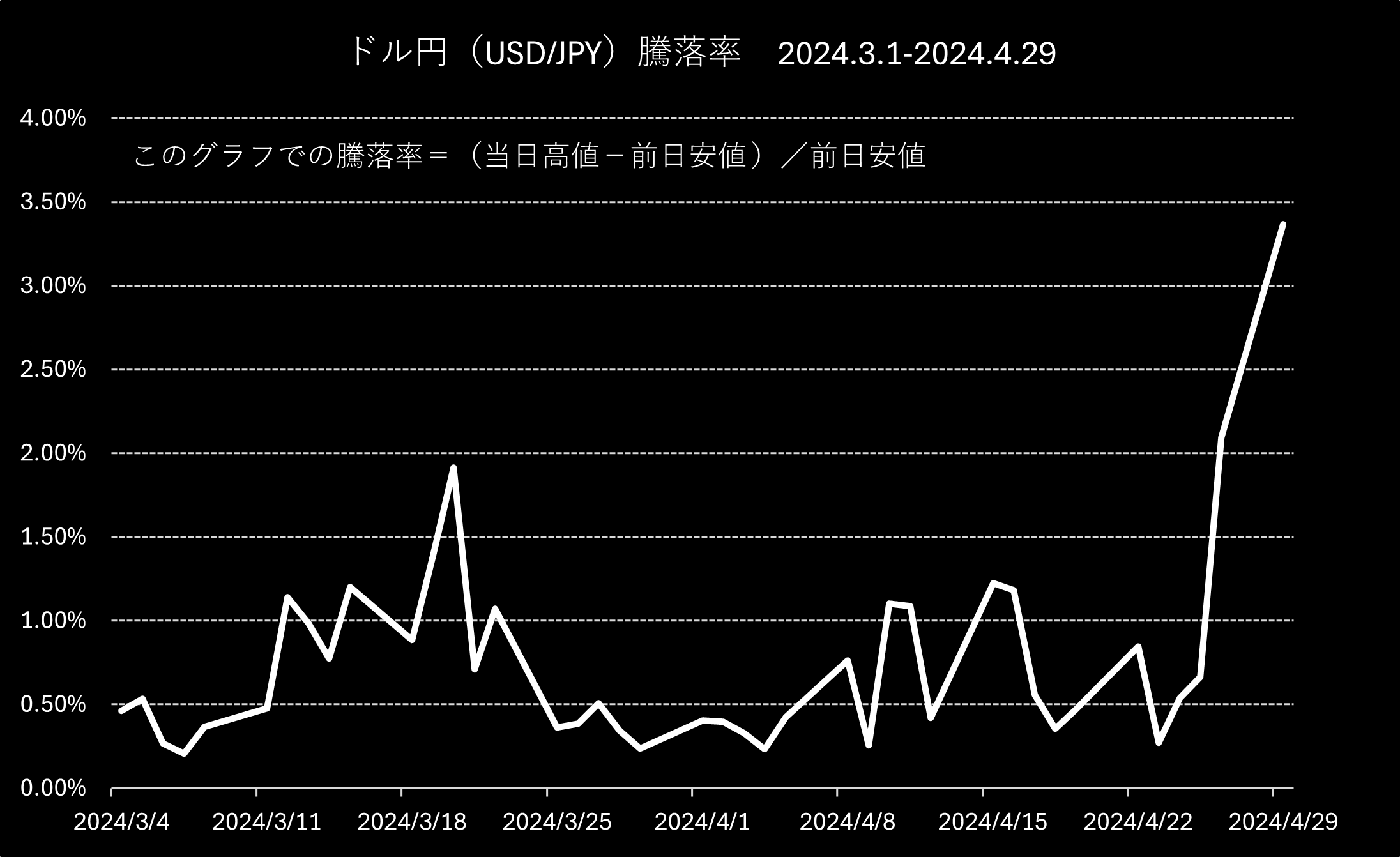

図表1

振り返れば4月29日は介入を行うには絶好のタイミングであった。4月26日の日銀の金融政策決定会合後に植田総裁は記者会見において「足元の円安は基調的な物価上昇に影響を与える水準ではない」とかなり明確に円安容認ととらえられる発言を行った。これを受けて記者会見開始時に156円前後だったドル円は上昇し始め、海外市場に入ってからもその勢いは止まらず、NY市場引けにかけて158円40銭まで上昇した。さらに週明け29日のアジア市場では遂に160円の大台をつけるに至った。

財務省が市場介入を実施する上で重要視する点が3つある。

- ファンダメンタルズに反した投機的な動きであること。

- 変動が急激であること。

- 介入による効果が見込めること。

図表2

4月26―29日のドル円の動きは、図表2のチャートからも明らかなように、急上昇かつ投機的であることから上記の条件1.及び2はクリアしている。条件3.については、29日の東京市場が祝日となり金融機関や機関投資家等の市場参加者が激減するなか、ドル円は160円まで急上昇した。その過程で円ロング(オプション関連を含む)ポジションの多くが損切りを余儀なくされたとみられ、マーケット全体のポジションが円売り一方向に極端に傾いたことで、介入の効果が見込める確度が高いと財務省が判断したとしても不思議ではない。事実ドル円は160円台前半から154円半ばまで5円以上急落している。東京市場が休場であった為、投機筋の意表を突いたことも介入の効果を高めることになったであろう。

今後相場の展開はどうなるか。160円を超える円安は1990年4月以来34年ぶりのドル高水準である。1985年9月のプラザ合意により、当時230円台だったドル円が2年後に120円台まで暴落した後、売られ過ぎの反動により上昇する過程で付けた戻り高値がこの160円であり、チャート上の重要な節目であった。4月29日に一旦この水準をつけたことで、市場にはこれまでのドル高トレンドに対しての達成感が醸成されていくのではないだろうか。4月26日以降の円安のきっかけは植田総裁の上記発言であった。市場は日銀と財務省の円安に対する考え方に温度差を感じ、それを材料に円売りを一気に進めた。しかしながら160円を超えるような円安が常態化するのは植田総裁の本意ではないだろう。筆者はそういう意味で円サイドからの円売り要因は出尽くしたと考えている。注意が必要なのは米長期金利の動向である。4月30日-5月1日に米連邦公開市場委員会(FOMC)が開催される。政策金利については変更なしというのが市場関係者大方の見方であるが、FOMC終了後の記者会見ではパウエル議長が「インフレ懸念」に関してどのような発言をするのか注目したい。また5月3日発表の雇用統計において雇用のひっ迫、賃金インフレを示唆する内容となれば、米10年国債利回りが4.7%をしっかり超えていき、ドル円も底堅い動きとなろう。一方でその場合でもドル高値の目途は160円を超えることにはならないと予想する。

CONTACT

CONTACT